Przychód na wizytę

Dowiedz się, czym jest Przychód na wizytę (RPV), jak go obliczyć i dlaczego ma kluczowe znaczenie dla sukcesu e-commerce. Poznaj branżowe benchmarki i strategie...

Customer Lifetime Value (CLV) to całkowity przychód lub zysk, jakiego firma oczekuje od klienta przez cały okres ich relacji. Reprezentuje on wartość bieżącą netto wszystkich przyszłych przepływów pieniężnych przypisanych do klienta, pomagając organizacjom zidentyfikować najbardziej wartościowych klientów i optymalizować strategie retencyjne.

Customer Lifetime Value (CLV) to całkowity przychód lub zysk, jakiego firma oczekuje od klienta przez cały okres ich relacji. Reprezentuje on wartość bieżącą netto wszystkich przyszłych przepływów pieniężnych przypisanych do klienta, pomagając organizacjom zidentyfikować najbardziej wartościowych klientów i optymalizować strategie retencyjne.

Customer Lifetime Value (CLV), znany także jako Customer Lifetime Value (LTV) lub Customer Lifetime Value (CLTV), to całkowity przychód lub zysk, jakiego firma oczekuje od klienta przez cały okres trwania relacji. W przeciwieństwie do metryk transakcyjnych skupiających się na pojedynczych zakupach, CLV to perspektywiczny wskaźnik obejmujący wszystkie potencjalne strumienie przychodów od klienta, uwzględniając powtarzalne zakupy, upselling, cross-selling oraz koszty obsługi tego klienta. Ta metryka jest fundamentem nowoczesnej strategii biznesowej, ponieważ przesuwa skupienie z krótkoterminowych wskaźników akwizycji na długoterminową rentowność i wartość relacji z klientem. CLV stanowi kluczową perspektywę, przez którą organizacje mogą oceniać jakość klientów, kierować decyzjami inwestycyjnymi i określać trwałość modeli biznesowych. Zrozumienie, ile wartości generuje każdy klient przez cały cykl życia, pozwala firmom podejmować świadome decyzje o tym, ile inwestować w pozyskanie, utrzymanie i obsługę różnych segmentów klientów.

Koncepcja Customer Lifetime Value pojawiła się w latach 80. i 90. XX wieku, gdy firmy zaczęły dostrzegać, że nie wszyscy klienci są równie wartościowi. Wczesni teoretycy i praktycy marketingu zauważyli, że tradycyjne metryki, takie jak przychód na transakcję, nie oddają rzeczywistej wartości ekonomicznej relacji z klientem. Ewolucja CLV przyspieszyła wraz z rozwojem systemów zarządzania relacjami z klientami (CRM) i możliwości analitycznych, które pozwoliły firmom śledzić zachowania klientów na wielu punktach styku i precyzyjniej obliczać wartość życiową. Dziś CLV jest fundamentalnym wskaźnikiem w branżach od e-commerce i SaaS po usługi finansowe i telekomunikację. Według najnowszych badań tylko 42% firm potrafi dokładnie zmierzyć CLV, mimo że 89% przyznaje, że jest on kluczowy dla lojalności marki i wzrostu biznesu. Ta luka pomiędzy świadomością a wdrożeniem pokazuje zarówno złożoność kalkulacji CLV, jak i ogromną szansę dla organizacji, które ją opanują. Rosnące znaczenie sztucznej inteligencji i uczenia maszynowego dodatkowo zrewolucjonizowało analizę CLV, umożliwiając predykcyjne modele prognozujące przyszłą wartość klienta z niespotykaną wcześniej precyzją.

Podstawowy wzór CLV to: CLV = (Średni przychód na klienta × Czas życia klienta) − Całkowite koszty obsługi. Jednak ten prosty wzór to tylko punkt wyjścia do zrozumienia wartości klienta. Bardziej zaawansowane kalkulacje uwzględniają wiele zmiennych, takich jak Średni Przychód na Konto (ARPA), marża brutto, współczynnik odpływu klientów (churn rate), wskaźnik retencji oraz stopy dyskontowe odzwierciedlające wartość pieniądza w czasie. Czas życia klienta oblicza się dzieląc jeden przez roczny współczynnik churn; np. 5% rocznego churnu oznacza średni czas życia klienta równy 20 lat. ARPA wyznacza się dzieląc całkowity powtarzalny przychód przez liczbę aktywnych klientów, co daje wgląd w średnie wydatki na klienta. Marża brutto to procent przychodu pozostający po odjęciu kosztów bezpośrednich, który następnie mnoży się przez ARPA, by uzyskać wkład brutto na klienta. Zaawansowane modele CLV uwzględniają także stopę dyskonta (zwykle 8–20% w zależności od etapu firmy i profilu ryzyka), by odzwierciedlić wartość bieżącą przyszłych przepływów pieniężnych. Różne branże i modele biznesowe wymagają wariantów tego wzoru; firmy SaaS koncentrują się na miesięcznym powtarzalnym przychodzie i churnie, a e-commerce – na częstotliwości zakupów i średniej wartości zamówienia. Złożoność kalkulacji CLV oznacza, że organizacje muszą starannie dobierać metody najlepiej dopasowane do modelu biznesowego i dostępności danych.

| Metryka | Definicja | Skupienie | Horyzont czasowy | Kluczowe zastosowanie |

|---|---|---|---|---|

| Customer Lifetime Value (CLV) | Całkowity zysk z klienta przez cały okres relacji | Długoterminowa rentowność i wartość relacji | Cały cykl życia klienta | Alokacja zasobów strategicznych i priorytetyzacja retencji |

| Koszt Pozyskania Klienta (CAC) | Całkowity koszt pozyskania nowego klienta | Efektywność akwizycji krótkoterminowej | Okres pozyskania klienta | Pomiar ROI marketingu i efektywności sprzedaży |

| Net Promoter Score (NPS) | Prawdopodobieństwo polecenia marki przez klienta (skala 0–100) | Satysfakcja i lojalność klienta | Bieżący moment | Monitorowanie satysfakcji i kondycji marki |

| Satysfakcja Klienta (CSAT) | Satysfakcja z konkretnej transakcji lub interakcji | Satysfakcja transakcyjna | Jedna interakcja lub okres | Poprawa jakości obsługi i optymalizacja punktów styku |

| Churn Rate | Procent utraconych klientów w danym okresie | Retencja i odpływ klientów | Pomiar okresowy | Identyfikacja ryzyka utraty klientów i trendów lojalnościowych |

| Współczynnik LTV/CAC | Wartość życiowa podzielona przez koszt pozyskania | Trwałość modelu biznesowego | Analiza porównawcza | Określenie rentowności i możliwości wzrostu |

| Wskaźnik Rentowności Klienta | Przychód minus koszt obsługi na klienta | Rentowność indywidualnego klienta | Cały okres relacji | Priorytetyzacja kont i alokacja zasobów |

Zrozumienie CLV wymaga opanowania kilku powiązanych wskaźników finansowych i behawioralnych. Wskaźnik retencji, obliczany jako 1 minus churn, bezpośrednio wpływa na CLV, ponieważ dłuższa relacja generuje wyższy skumulowany przychód. Przykładowo, firma z 95% rocznym wskaźnikiem retencji (5% churn) ma średni czas życia klienta wynoszący 20 lat, a przy 90% retencji – tylko 10 lat. Średni Przychód na Konto (ARPA) daje wgląd w wzorce wydatków i jest liczony jako całkowity roczny powtarzalny przychód podzielony przez liczbę aktywnych klientów. Mnożąc przez procent marży brutto, ARPA daje wkład brutto na klienta, czyli zysk po kosztach bezpośrednich. Zaawansowane modele CLV uwzględniają stopę dyskontową, by uwzględnić wartość pieniądza w czasie – przychód dzisiejszy jest więcej wart niż przyszły. Wzór z tymi elementami to: CLV = (ARPA × Marża Brutto × Wskaźnik Retencji) ÷ (1 + Stopa Dyskonta − Wskaźnik Retencji). To bardziej zaawansowane podejście pozwala uzyskać „zdyskontowany” CLV odzwierciedlający wartość bieżącą. Organizacje muszą także uwzględniać Koszt Pozyskania Klienta (CAC), obejmujący wszystkie wydatki sprzedażowe i marketingowe podzielone przez liczbę pozyskanych klientów. Współczynnik LTV/CAC, liczony jako CLV podzielone przez CAC, jest kluczowym benchmarkiem trwałości biznesu; standard branżowy to około 3,0x, czyli firma powinna wygenerować trzy dolary wartości życiowej na każdy dolar wydany na pozyskanie klienta.

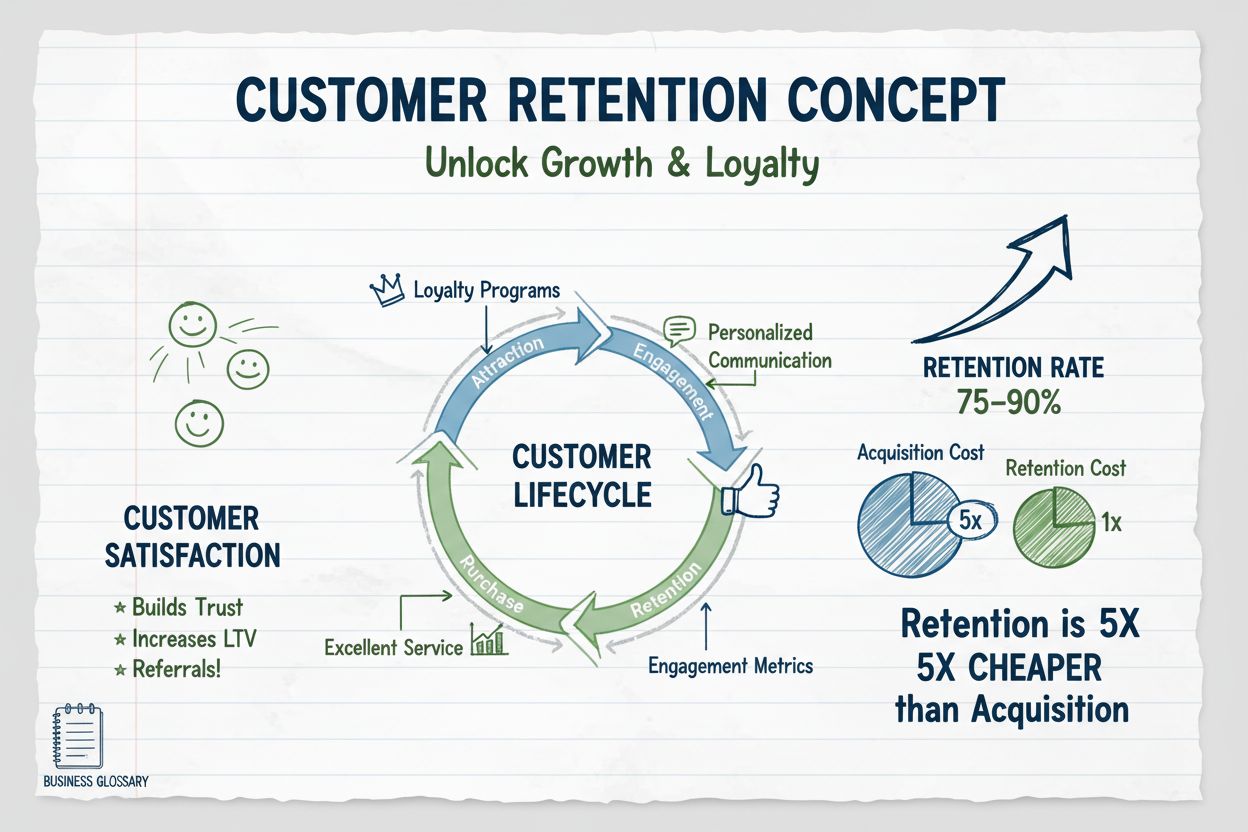

Customer Lifetime Value ma ogromne znaczenie dla strategii biznesowej, rentowności oraz pozycji konkurencyjnej. Badania pokazują, że obecni klienci wydają o 67% więcej niż nowi, co sprawia, że retencja jest znacznie bardziej opłacalna niż akwizycja. Według analizy Harvard Business Review wzrost retencji o 5% może zwiększyć zyski o 25–95%, w zależności od branży. Zasada Pareto ma tu silne zastosowanie – około 20% klientów generuje 80% przychodów firmy, co podkreśla wagę identyfikacji i priorytetyzacji segmentów wysokiej wartości. Firmy przodujące w zarządzaniu CLV osiągają lepsze wyniki finansowe; liderzy lojalności – firmy utrzymujące najwyższy poziom satysfakcji klientów przez trzy lub więcej lat z rzędu – rosną 2,5 razy szybciej niż konkurencja. Znaczenie CLV wykracza poza wskaźniki finansowe – wpływa na priorytety rozwoju produktu, inwestycje w obsługę klienta oraz alokację budżetów marketingowych. Firmy znające swój CLV mogą podejmować decyzje o tym, którym segmentom klientów zapewnić obsługę premium, które rynki rozwijać i w które kanały akwizycji inwestować. Analiza CLV ujawnia też najbardziej rentowne segmenty, pozwalając doprecyzować targetowanie i skupić działania sprzedażowe i marketingowe na klientach o najwyższym potencjale. Metryka ta jest także wczesnym sygnałem ryzyka churnu – spadek CLV często wyprzedza odejście klienta, co pozwala reagować z wyprzedzeniem.

Pojawienie się platform analitycznych opartych na AI zrewolucjonizowało sposób obliczania, prognozowania i optymalizacji Customer Lifetime Value. Salesforce Einstein Analytics wykorzystuje uczenie maszynowe do predykcji CLV, umożliwiając zespołom sprzedażowym identyfikację kont o najwyższej wartości i rekomendowanie spersonalizowanych działań. Predykcyjna analityka Klaviyo wykorzystuje data science do prognozowania CLV, ryzyka churnu i oczekiwanej wartości zamówienia, pomagając sklepom internetowym optymalizować wydatki marketingowe i retencję. Fiddler AI Observability i Arize oferują monitoring modeli ML do prognozowania CLV, wykrywając dryf modeli i dbając o dokładność prognoz w miarę zmiany zachowań klientów. Te platformy oparte na AI analizują historyczne dane klientów, wzorce zachowań, wskaźniki zaangażowania i czynniki rynkowe, by generować dokładniejsze prognozy CLV niż tradycyjne metody statystyczne. Integracja AI z analizą CLV umożliwia ocenę w czasie rzeczywistym, dynamiczną segmentację i spersonalizowane strategie retencyjne na dużą skalę. Dodatkowo platformy monitoringu AI takie jak AmICited pomagają firmom śledzić, jak ich marka pojawia się w wynikach wyszukiwań i rekomendacjach generowanych przez AI, co coraz bardziej wpływa na decyzje klientów i potencjał CLV. W miarę jak klienci coraz częściej korzystają z wyszukiwarek AI takich jak Perplexity, ChatGPT i Google AI Overviews do badań i rekomendacji, widoczność marki na tych platformach bezpośrednio wpływa na akwizycję klientów i potencjał CLV.

Przyszłość analizy Customer Lifetime Value kształtują konwergujące trendy, które zasadniczo zmienią sposoby pomiaru i optymalizacji relacji z klientami. Sztuczna inteligencja i uczenie maszynowe umożliwią coraz bardziej zaawansowane predykcyjne modele CLV, które uwzględniają dane behawioralne w czasie rzeczywistym, zewnętrzne sygnały rynkowe i dynamikę konkurencyjną, prognozując wartość klienta z niespotykaną dotąd precyzją. Predykcyjne modele CLV wyjdą poza analizę historyczną, uwzględniając wskaźniki wyprzedzające, takie jak tempo adopcji produktu, trendy zaangażowania czy potencjał ekspansji rynkowej, co pozwoli identyfikować klientów o wysokim potencjale już na wczesnym etapie. Integracja analizy CLV z platformami customer experience stworzy zamknięte pętle, w których insighty o wartości klienta bezpośrednio wpływają na personalizację, alokację usług i strategie zaangażowania. Analityka zorientowana na prywatność zyska na znaczeniu wraz z zaostrzaniem regulacji – firmy będą musiały obliczać CLV na podstawie danych zagregowanych i zanonimizowanych, zachowując przy tym wysoką precyzję predykcji. Rozwój platform badawczych opartych na AI takich jak Perplexity, ChatGPT i Google AI Overviews tworzy nowy wymiar strategii CLV – organizacje muszą brać pod uwagę, jak widoczność i pozycjonowanie marki w wynikach AI wpływa na postrzeganie i wartość życiową klienta. Omnikanałowa analiza CLV stanie się standardem – firmy będą śledzić wartość klienta we wszystkich punktach styku: online, offline, mobilnie, w social mediach i nowych kanałach, by poznać rzeczywistą wartość życiową. Ponadto CLV coraz częściej będzie uwzględniać wartość niematerialną, taką jak rekomendacje, polecenia i wpływ marki – część klientów wnosi wartość przez word-of-mouth i budowanie społecznego zaufania, nie tylko przez bezpośrednie zakupy. Demokratyzacja analityki CLV dzięki dostępnym platformom i szablonom umożliwi wdrożenie zaawansowanych strategii nawet małym i średnim firmom. Wreszcie CLV stanie się bardziej dynamiczny i aktualizowany w czasie rzeczywistym, pozwalając na szybsze reagowanie na zmiany w zachowaniach klientów i warunkach rynkowych.

Customer Lifetime Value (CLV) reprezentuje całkowity zysk generowany przez klienta przez cały okres relacji z firmą, podczas gdy Koszt Pozyskania Klienta (CAC) to koszt niezbędny do pozyskania tego klienta. Idealny współczynnik LTV/CAC wynosi około 3,0x, co oznacza, że na każdy dolar wydany na pozyskanie klienta firma powinna wygenerować trzy dolary wartości życiowej klienta. Ten wskaźnik jest kluczowy dla określenia trwałości i rentowności biznesu.

Podstawowy wzór na CLV to: CLV = (Średni przychód na klienta × Czas trwania relacji z klientem) − Całkowite koszty obsługi. Bardziej zaawansowane kalkulacje uwzględniają marżę brutto, współczynnik odpływu klientów (churn rate) oraz stopy dyskontowe. Na przykład, jeśli klient wydaje 10 000 USD rocznie przez 5 lat, a koszty wsparcia wynoszą 15 000 USD, netto CLV wyniesie 35 000 USD. Różne branże i modele biznesowe mogą wymagać modyfikacji tego wzoru w zależności od specyfiki struktur przychodów.

CLV jest kluczowy, ponieważ pomaga firmom zidentyfikować, którzy klienci są najbardziej wartościowi, zoptymalizować wydatki marketingowe oraz poprawić rentowność. Badania pokazują, że pozyskanie nowego klienta kosztuje od 5 do 25 razy więcej niż utrzymanie obecnego, a wzrost retencji o 5% może zwiększyć zyski o 25% do 95%. Zrozumienie CLV pozwala firmom skupić zasoby na najbardziej wartościowych klientach i wdrażać strategie retencyjne napędzające trwały wzrost przychodów.

Kluczowe czynniki wpływające na CLV to wskaźnik retencji klientów, średnia wartość zakupu, częstotliwość zakupów, satysfakcja klienta, współczynniki adopcji produktu i koszty obsługi. Ponadto jakość doświadczenia klienta, łatwość współpracy i personalizacja mają istotny wpływ na CLV. Firmy z wysoką satysfakcją klienta i skutecznym onboardigiem zwykle osiągają wyższy CLV, podczas gdy niska jakość obsługi i tarcia w ścieżce klienta mogą znacząco obniżyć wartość życiową klienta.

Firmy mogą zwiększać CLV wdrażając programy lojalnościowe, personalizując doświadczenia klientów, optymalizując procesy onboardingu, poprawiając jakość obsługi oraz umożliwiając upselling i cross-selling. Dane wskazują, że firmy przodujące w personalizacji generują o 40% więcej przychodów niż konkurencja, a powracający klienci wydają o 67% więcej niż nowi. Dodatkowo redukcja churnu poprzez proaktywną komunikację i szybkie reagowanie na potrzeby klientów może istotnie zwiększyć CLV.

Retencja klientów bezpośrednio wpływa na CLV, ponieważ dłuższe relacje z klientami generują więcej przychodów i zysków. Wskaźnik retencji jest kluczowym elementem kalkulacji CLV, ponieważ określa, jak długo klient pozostaje aktywny. Badania pokazują, że lojalni klienci są 5 razy bardziej skłonni do ponownych zakupów i 4 razy częściej polecają markę innym. Nawet niewielka poprawa wskaźników retencji może skutkować znacznym wzrostem całkowitego CLV i rentowności firmy.

Modele AI i uczenia maszynowego mogą dokładniej prognozować CLV analizując historyczne dane klientów, wzorce zachowań i wskaźniki zaangażowania. Platformy takie jak Salesforce Einstein Analytics wykorzystują algorytmy predykcyjne do szacowania wartości życiowej klienta, identyfikacji ryzyka churnu i rekomendowania najlepszych kolejnych działań. Te insighty oparte na sztucznej inteligencji pozwalają skuteczniej segmentować klientów, kierować zasoby do najbardziej wartościowych i wdrażać spersonalizowane strategie retencyjne maksymalizujące CLV w skali.

Historyczny CLV mierzy faktyczny przychód wygenerowany przez klienta w firmie, dając jasny obraz osiągniętej wartości w przeszłości. Predykcyjny CLV natomiast szacuje, ile klient prawdopodobnie wyda w przyszłości na podstawie danych historycznych, wzorców zachowań i benchmarków rynkowych. Predykcyjny CLV jest bardziej złożony, ale cenny dla planowania strategicznego, ponieważ pomaga wcześnie zidentyfikować klientów o wysokim potencjale i odpowiednio alokować zasoby, by zmaksymalizować przyszłe przychody.

Zacznij śledzić, jak chatboty AI wspominają Twoją markę w ChatGPT, Perplexity i innych platformach. Uzyskaj praktyczne spostrzeżenia, aby poprawić swoją obecność w AI.

Dowiedz się, czym jest Przychód na wizytę (RPV), jak go obliczyć i dlaczego ma kluczowe znaczenie dla sukcesu e-commerce. Poznaj branżowe benchmarki i strategie...

Dowiedz się, czym jest Koszt Pozyskania Klienta (CPA), jak go obliczyć, poznaj branżowe benchmarki oraz sprawdzone strategie obniżenia kosztów pozyskania przy m...

Dowiedz się, czym jest utrzymanie klienta, dlaczego jest ważne dla rozwoju biznesu i poznaj sprawdzone strategie pozwalające angażować, lojalizować i zachęcać o...

Zgoda na Pliki Cookie

Używamy plików cookie, aby poprawić jakość przeglądania i analizować nasz ruch. See our privacy policy.